Timing…

…für Value Investoren

[Werbung: Dieser Beitrag enthält Affiliate-Links.]

Wenn Aktien boomen, geht das oft zulasten des Anleihenmarkts – und umgekehrt. Diese alte Börsenweisheit aus „The Intelligent Investor“ (dt.: „Intelligent Investieren„) von Benjamin Graham stimmt heute leider nicht mehr. Die negative Beziehung zwischen diesen beiden Anlageklassen ist weitgehend verloren gegangen.

Als Alternative zum Kapitalmarkt nutze ich zurzeit leider nur mein Cash-Konto, was Sub-Optimal ist. Des Weiteren hat Benjamin Graham Kapitel 8 dazu genutzt, den Investor über die Schwankungen der Börse aufzuklären. Hierbei beschreibt er meiner Meinung nach sehr gut die Aspekte, die hinter einer reinen Timing- oder Markttechnischer-Anlagestrategie stecken. Außerdem zeigt er diverse Probleme der Vorhersage von Marktschwankungen auf

Buy-and-Hold für mich nicht das Richtige

Trotzdem ist er im Allgemeinen kein Verfechter der reinen Buy-and-Hold-Strategie, die unter vielen Value-Investoren sehr verbreitet ist. Dagegen sagt er man soll die langen Börsenzyklen bzw. den Aktienkurs systematisch nutzen und immer verstärkt im schwächeren (pessimistischen) Markt investieren und im stärkeren (optimistischen) desinvestieren. Das Prinzip dahinter ist einfach: Kaufe günstig Unternehmensbeteiligungen in schwachen Phasen des Aktienmarktes. Warte, bis diese sich erholt haben und lege dein Geld in den starken Phasen aufs Konto – die Problematik liegt in der Entscheidung, wann ein Markt von den anderen Anlegern zu pessimistisch oder optimistisch bewertet ist.

Ewige Durchschnittsrendite

Ich habe mir aufgrund historischer Daten folgendes überlegt. Man kann über einen langfristigen Zeitraum die durchschnittlichen Renditen der einzelner Indizes berechnen. Eine Hochrechnung dieser Daten ist die Basis meiner zukünftigen Anlage-Strategie bzw. meiner psychischen Einstellung. Befinde ich mich in einem optimistischen oder pessimistischen Markt. Ich gehe nicht davon aus, dass die dadurch erhaltenen Werte genau eintreffen werden, es geht aber darum, die Fehleranfälligkeit subjektiver Prognosen zu minimieren und einen Richtwert zu haben.

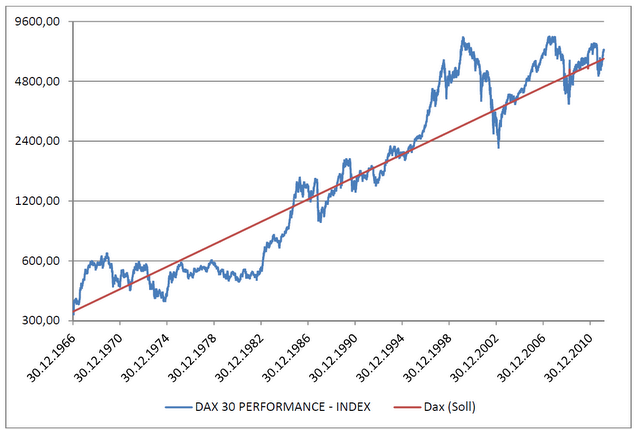

Beispiel DAX

So ließ sich für den DAX seit Auflegung ein durchschnittlicher Kursanstieg von 8,35 % (Median: 4,08%) p.a. errechnen, welcher auch mit dem ca. 8 %igen durchschnittlichen Kursanstieg des DJ Industrial seit dem 2. Weltkrieg ungefähr übereinstimmt. Der DAX existiert erst seit 1988 und ließen sich nur künstlich noch weiter in die Vergangenheit zurückrechnen. Trotzdem kommt auch seit 1988 eine aussagekräftige Anzahl von täglichen Daten zusammen. Um eine konservative Vorhersage der zukünftigen DAX-Daten zu treffen, habe ich den Durchschnitt aus dem Mittelwert und dem Median gebildet. Dieser beträgt 6,62%. Ich sage also voraus, dass die 30 grössten deutschen Unternehmen im Schnitt mit 6,62% pro Jahr wachsen. Unter der Annahme, dass die Börse langfristig den „wahren“ Wert eines Unternehmen wieder spiegelt, sind diese 6,62% auch das intrinsische Wachstum der 30 DAX-Unternehmen – eingeschlossen mögliche Pleiten, wie auch Newcomer Unternehmen mit überproportionalem Wachstum.

Graham Indikatoren

Befindet sich der DAX über meinem Vorhersage-Wert, bin ich vorsichtig und ziehe Verkäufe vor. Befinde sich der DAX unter meiner Prognose, sitzt das Geld lockerer und ich ziehe Käufe vor. Ich betone noch einmal, dass die erhaltenden Daten nur als Richtwert dienen, um meine Emotionen zu kontrollieren. Benjamin Graham sagt zu Anlegern und Vorhersagen: „… wenn er seinen Schwerpunkt auf das Timing im Sinne von Prognosen legt, letztlich als Spekulant – und mit den Ergebnissen eines Spekulanten – enden wird“. Das Ergebnis eines Spekulanten beziffert er im besten Fall als Ergebnis des Marktes. Des Weiteren sagt er, dass vergangene Bullenmärkte folgende Eigenschaften besassen:

- ein historisch hohes Kursniveau,

- ein hohes KGV,

- geringe Dividendenerträge im Vergleich zu Rendite von Anleihen,

- viel Spekulation auf Marge und

- viele Erstemissionen von Aktien minderer Qualität.

Mein derzeitiger Schwellen-Wert liegt bei 6233 Punkten, d.h., beim derzeitigen Markt bin ich eher vorsichtig und verkaufe mit einem besseren Gefühl, als ich kaufe. Benjamin Grahams Eigenschaften sprechen gegen einen überhitzten Bullenmarkt.

Die vollständige DAX-Entwicklung mit meinem Schwellen-Wert sieht folgendermassen aus:

Hallo Till, was hälst Du von den aktuellen Indexständen bei Dax, Dow? Die alten Allzeithochs sind in erreichbarer Nähe, die Anleger sind eher etwas vorsichtig (keine Euphorie), es ist meiner Meinung nach viel Geld im Markt und die Unternehmen präsentieren annehmliche Gewinne. Für mich sieht alles danach aus, als ob innerhalb eines Jahres die alten Höchststände getestet werden. Politisch sehe ich auch nicht wirklich Gefahr. D. h. alles sollte relativ beim alten bleiben (Falls es irgendwo klamm wird, druckt man eben Geld und beruhigt die Gläubiger bzw. die Nerven der Anleger ^^) Einziges Risiko stellt für mich der nahe Osten dar. Kann es vielleicht sein, dass wir aktuell die Auswirkungen der Geldschwemme erleben? Oder kauft das Ausland in den alten Industriestaaten bevorzugt um das Geld in sichere Häfen zu bringen? Meiner Meinung nach wird der Trend noch eine Weile andauern, selbst wenn man von Überhitzung sprechen wird. Zudem glaube ich, dass Good old Germany und die USA weltweit beliebte Anlageregionen sind. Soll heißen: Aufstrebende Länder wie Südkorea (weiter aufstrebend), Brasilien, Indien und China werden bevorzugt diese Häfen mit ihren Geldtankern ansteuern. Viele Grüße Ralf

Hi Alex Wenn du die Efficient Market Theory (zu dt.: Effizienzmarkthypothese) meinst. Dann ja, die wird noch gelehrt. Sie ist sogar zentrales Element der meisten Erklärungen für Märkte, Bewertungen etc. Du willst jetzt auch sicher wissen, ob ich dieser zustimme oder nicht. Wichtig ist, dass Hypothesen dazu da sind widerlegt zu werden, dies ist auf wissenschaftlicher Basis und auch mit den Erkenntnissen aus der derzeitigen Krise nicht passiert. Allerdings sollte man Model, welche die EMT zur Grundlage haben, auch als Model betrachten. Model sind Vereinfachungen der Wirklichkeit und können/sollen nicht alle Aspekte dieser abbilden. Mit dem im Hinterkopf ist es klar, dass man bei jeder Bewertung, Berechnung welches ein Model als Grundlage hat, nicht sein Gehirn und gesunden Menschenverstand ausschalten darf, sondern kreative Gedankengänge mit einbeziehen muss. Mit diesem Gedanken würde ich das EMT für eine Modellwelt nicht verwerfen, da es um wirtschaftliche Grundsätze zu verstehen die Welt gut vereinfacht. Allerdings zeigen die Erfahrung der letzten 4 Jahre, dann man vielleicht nicht ganze Systeme in der Wirklichkeit auf reinen finanzmathematischen Modellen aufbauen sollte, sondern auch kreative/kritische Gedankengänge gehen muss. Ich denke, dass ich neben der EMT auch kritisches Denken an meiner Uni gelehrt bekomme (im Besonderen, da ich während dieser Krisenzeit studiere), was mögliche Fragen hinsichtlich der Gleichschaltung zu Bankster-Zombies vorbeugen soll 🙂 Gruss, Till

Hi, Ist etwas Off-Topic aber was ich mal wissen wollte, du studierst ja in der Schweiz. Wie wird dass mit der Effektiven-Markt-Theorie gehandhabt. Wird das noch gelehrt?

Hallo, grundsätzlich kann ich dieser Schema zustimmen, aber…. DAX ist ein Performance-Index, d.h. dass die Divedende dem Index sofort draufgeschlagen wird. Das ist richtig, dass Dow Jones und S&P 500 ca. 6 % pro Jahr wachsen. Dazu kommt aber die Divedendenrendite von 2-3 % hinzu. Da die Divedende dem DAX draufgeschlagen wird, ist die durschnittliche Rendite beim DAX nicht 6 %, sondern ca 8 %. Aus diesem Grund werden wir nie Tiefpunkte beim DAX von 2002 oder 2009 sehen, wie es bei Dow Jones oder EuroStoxx zu sehen war. MfG

Vielen Dank für deine ausführliche antwort. ok, das mit dem diagramm leuchtet mir schon ein, aber ich sehe darin einfach auch eine gefahr gewisse starke anstiege innerhalb des überkauften bereichs (die ja gar nicht selten sind–> Herdentrieb, wenn es nach oben geht ist die wahrscheinlichkeit weiterer steigender kurse größer) zu verpassen. Zu gagfah, irre was sich da abspielt. sehe im immobilienbereich einfach noch eine zu große gefahr, verschiedener natur. kreditverwerfungen, etc. zu cashflow in diesem segment: die brauchen diese immoblienfirmen auch, da hohe liquiditätsreserven gebraucht werden. viel glück bei deinen investment und schöne grüße aus bayern

Hallo Michi Es geht mir nicht darum Kauf-/Verkaufssignale zu generieren. Es geht darum emotionslose Anhaltspunkte zu bekommen, wann der Gesamtmarkt als über- oder unterkauft angesehen werden kann. Tatsächlich muss man sagen, dass die letzten 20 Jahre wohl eher überkauft waren, die 80er Jahr fair bewertet und die 70er unterkauft. Auch glaub ich daran, dass man sich einmal Jahre mit dem Kaufen zurückhalten muss und es demgegenüber nur Momente wie 2008 gibt, bei denen man Kaufen muss. Auf deine zweite Frage, meine Idee war bei beiden Investments, dass während der Krise Immobilienunternehmen extrem abgestraft wurden. Unteranderem auch deutsche Immobiliengesellschaften, welche im Breiten auf einen seit Jahrzehnten stagnierenden Häusermarkt blicken. Gleichzeitig warden die Cash-Flows relativ gut berechenbar. Ich muss allerdings zugeben, dass es sich bisher bei beiden Investments nicht ausgezahlt hat und ich bei Gagfah einiges an Höhen und Tiefen durchgestanden habe. Aufgrund der aktuellen News ist Gagfah bei mir zurzeit auch auf dem Prüfstand. Prinzipiell bin ich von der Idee eine deutsche Immobiliengesellschaft im Portfolio zu haben immer noch angetan, allerdings gefällt mir das Management von Gagfah überhaupt nicht. Gruss, Till

hallo, wenn du dich strikt immer an deinen schwellennwert halten würdest, dann gäbe es ja sehr selten kaufsignale… andere frage, was bewegt dich so stark in immobliengesellschaften zu investieren? (gagfah und dic asset)